Ремонт арендованного офиса – как учесть расходы

Траты на ремонт важно правильно оформить. Иначе они не станут законными расходами для уменьшения налогов. Или арендодатель откажется от их компенсации. На что обратить внимание в документах, расскажем в статье.

Траты на ремонт важно правильно оформить. Иначе они не станут законными расходами для уменьшения налогов. Или арендодатель откажется от их компенсации. На что обратить внимание в документах, расскажем в статье.

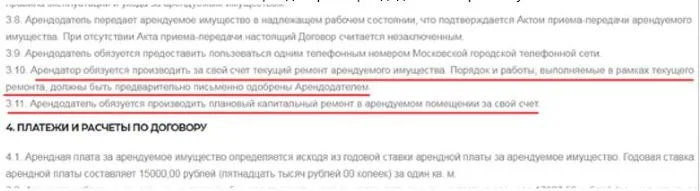

Что предусмотреть в договоре аренды

Укажите обязанности арендатора и арендодателя по ремонту.

Если не прописано в договоре, действует ст. 616 ГК: текущий ремонт обязан выполнять арендатор, капитальный — арендодатель.

Расходы нельзя принять для налогообложения, если обязанность не прописана ни в ГК, ни в договоре. Да и компенсацию от арендодателя в этом случае получить проблематично.

Юристы советуют не писать общие фразы про текущий и капитальный ремонт в договоре, а прямо указать, кто и что делает. Например, покраску стен выполняет арендатор, замену входной двери — арендодатель.

Обращайте внимание на формулировки про обеспечение пожарной безопасности, ведь ремонт таких систем стоит недешево. Подробно об этом мы писали в статье.

Как отличить текущий ремонт от капитального

От этого вопроса зависит, кто в конечном итоге оплачивает ремонт и в какой момент принять к расходам.

Характеристика ремонтов описана в письме Минстроя от 27.02.18 г. № 7026-АС/08, т. к. в налоговом законодательстве нет определений.

Текущий ремонт:

- устраняет мелкие неисправности, которые не влияют на эксплуатацию помещения;

- не меняет технических характеристик;

- направлен на профилактику износа и поддержание в исправном состоянии.

Например, заделка трещин в стенах, замена треснувшей плитки, реставрация полового покрытия и пр.

Капитальный ремонт:

- направлен на восстановление либо замену частей здания, инженерно-коммуникационных сетей, встроенного технического оборудования;

- проводится из-за разрушения или повреждения механизмов, а также с целью улучшения эксплуатационных характеристик объекта.

Например, замена канализации, водопровода, газоснабжения; озеленение территории вокруг офиса.

Полный список работ по текущему и капитальному ремонту содержится в ВСН 58–88 (Р).

Но на практике четко определить вид ремонта по данным строительным нормам сложно. Так, вставку одного пластикового окна в офисе можно квалифицировать как частичную замену, а значит, как текущий ремонт. А замена всех окон уже будет считаться капитальным ремонтом.

Безопаснее до начала ремонта согласовать перечень работ с арендодателем в отдельном документе.

По вопросу равенства капитального ремонта и неотделимых улучшений на практике возникает много споров. Есть постановления судов, что капитальный ремонт и неотделимые улучшения — это не одно и то же: Постановление ФАС ЦО от 27.09.10 по делу № А35-2195/08-С12; Определение ВАС РФ от 13.03.12 № ВАС-2326/12.

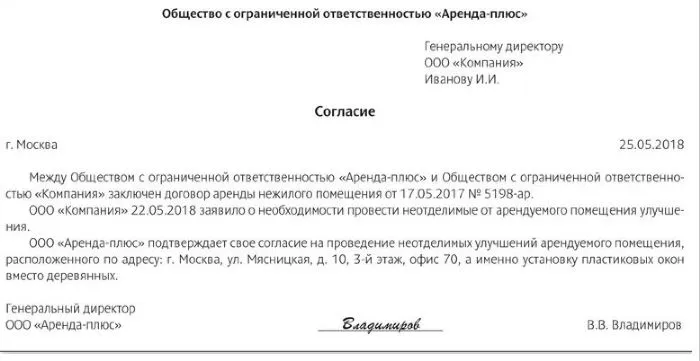

Обращайте внимание, чтобы в согласии арендодатель подтверждал и сам ремонт, и улучшения в его результате.

Какими документами подтвердить затраты на ремонт

Основаниями для учета расходов являются:

- соглашение о компенсации расходов арендатору (при наличии такого условия в договоре);

- дефектная ведомость (произвольная форма, фиксирует необходимость восстановления или исправления недостатков офиса);

- договор о выполнении работ (договор подряда);

- смета расходов на ремонт;

- акт выполненных ремонтных работ;

- акт о приемке выполненных работ (форма КС-2) и справка о стоимости выполненных работ и затрат (форма КС-3);

- акт на списание материалов (если ремонт выполняется своими силами).

Как учитывать расходы на ремонт, которые не компенсирует арендодатель

В бухучете

Затраты относятся к текущим расходам (абз. 2 п. 67 Методических указаний от 13.10.03 г. № 91н).

Для налога на прибыль

- Расходы на текущий ремонт учитываются в составе прочих расходов (п. 2 ст. 260 НК РФ). Арендатор может списывать расходы на ремонт за счет резерва, созданного в соответствии со ст. 324 НК РФ (письмо Минфина от 29.12.07 № 03-03-06/1/901). Однако это возможно, только если в организации, помимо арендованного имущества, есть основные средства, которые числятся на балансе (письмо Минфина от 22.03.10 г. № 03-03-06/1/159).

- Расходы на капитальный ремонт арендатор отражает у себя в учете в качестве отдельного объекта ОС и, соответственно, списывает их стоимость через амортизацию. Письмо от 07.12.12 N 03-03-06/1/638 разрешает взять срок полезного использования, равный сроку аренды.

Для налога УСН

Затраты на ремонт учитываются в составе расходов на ремонт ОС (п. 3 п. 1 ст. 346.16 НК) при условии документального подтверждения и фактической оплаты.

Как учитывать расходы на ремонт, которые компенсирует арендодатель

В бухучете

Расходы оформляются как капитальные вложения (п. 35 Метод. указаний от 13.10.03 г. № 91н). Сумма вложений списывается в расходы в момент передачи результатов ремонта арендодателю. Это может быть дата окончания договора аренды или дата завершения ремонта — зависит от договоренности сторон. Одновременно отражаются доходы от передачи результатов ремонта.

Для налога на прибыль

На дату передачи арендодателю улучшений арендатор:

- сумму причитающейся ему компенсации признает в налогооблагаемых доходах ст. 249, п. 3 ст. 271 НК РФ. Расчет суммы компенсации желательно привести в акте приема-передачи улучшений;

- сумму затрат на создание улучшений (стоимость работ/услуг, материалов) учитывает в «прибыльных» расходах (Письмо Минфина от 13.12.2012 № 03-03-06/1/651).

Для налога УСН

Сумму возмещения от арендодателя учтите в доходах на дату ее получения или зачета в счет арендных платежей (п. 1 ст. 346.15, п. 1 ст. 346.17 НК РФ).

Стоимость ремонта можете учесть в расходах как затраты, связанные с выполнением работ для арендодателя (Письмо Минфина России от 05.04.2017 N 03-03-06/1/20242). Например, в составе материальных расходов (п. 5 п. 1 ст. 346.16 НК РФ).

Есть альтернативная точка зрения по учету компенсируемых затрат на ремонт. В бухучете расходы предлагается отражать как задолженность арендодателя. Для учета налога на прибыль и УСН затраты арендатор не включает в состав собственных расходов и не учитывает при налогообложении.

СБИС Бухгалтерия

Понятная и удобная система для любой системы налогообложения

Ежемесячно к нам переходят ~ 2000 клиентов – присоединяйтесь

Оставьте заявку в форме ниже

- #капитальный ремонт

- #аренда недвижимости

- #затраты на ремонт

- #аренда офиса

- #текущий ремонт

- #аренда офисного помещения

- #расходы на ремонт

Особенности учета затрат на ремонт основных средств

Учет затрат на ремонт основных средств в бухгалтерском (БУ) и налоговом (НУ) учетах может происходить по разным правилам. Вместе с тем в них много общего. Рассмотрим эти сходства и различия.

- Ремонт основных средств— это что?

- Документальное оформление ремонта

- Отражение ремонта в бухучете

- Учет ремонта в налоговом учете

- Итоги

Ремонт основных средств— это что?

Ремонт основных средств (ОС) — процесс, имеющий отношение как к собственному, так и к арендованному имуществу. Он проводится в целях осуществления поддержки или восстановления работоспособности ОС. Процедура ремонта состоит из устранения возникших неисправностей, замены износившихся частей или отдельных узлов объекта. В зависимости от периодичности и объемов осуществляемых работ ремонт может быть:

- текущим,

- средним,

- капитальным.

Однако ни в коем случае процесс ремонта не должен приводить к изменению основных технических характеристик или назначения ремонтируемого объекта, поскольку такое изменение уже будет расцениваться как модернизация (реконструкция), учитывать которую необходимо по совершенно иным правилам (п. 2 ст. 257 НК РФ).

Проведение ремонта в отличие от модернизации (реконструкции) никак не отражается ни на первоначальной, ни на остаточной стоимости объекта. Все расходы по ремонту, какова бы ни была их величина, принимают к учету в периоде его завершения. Однако такие расходы требуют экономического обоснования и документального подтверждения (письма Минфина РФ от 24.03.2010 № 03-03-06/4/29, от 25.02.2009 № 03-03-06/1/87).

Ремонт может быть осуществлен:

- привлеченным контрагентом,

- собственными силами,

- смешанным способом.

С 2022 года на смену ПБУ 6/01 «Учет основных средств» пришли 2 новых ФСБУ 6/2020 «Основные средства» и 26/2020 «Капитальные вложения».

Проверьте, правильно ли вы учитываете затраты на капитальный, текущий и неплановый ремонт ОС при применении ФСБУ 6/2020 «Оновные средства» и ФСБУ 26/2020 «Капитальные вложения», с помощью разъяснений от экспертов КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Документальное оформление ремонта

Проведению ремонта предшествует составление:

- дефектной ведомости, отражающей состояние объекта, которая может быть сделана в 1 экземпляре, если ремонт осуществляют собственными силами или смешанным способом, и оформляется в 2 экземплярах, если ремонт делает сторонний контрагент;

О том, какой может быть форма дефектной ведомости, читайте в материале «Составляем правильно дефектный акт — образец».

- сметы на ремонтные работы, составленной либо сторонним контрагентом, либо собственным подразделением, осуществляющим ремонт;

- приказа руководителя на проведение ремонта, в котором отражаются сроки выполнения ремонтных работ, силы, его осуществляющие, и, при необходимости, решения по замене временно отсутствующих ОС;

- договора на ремонт, если его будет делать сторонний контрагент;

- накладной на внутреннее перемещение ОС, если объект ремонтируется в собственном подразделении.

О правилах оформления такой накладной читайте в статье «Унифицированная форма № ОС-2 — бланк и образец».

По завершении ремонтных работ оформляют:

- акт о приемке объекта из ремонта;

О том, как заполнить такой акт, читайте в материале «Унифицированная форма № ОС-3 — бланк и образец».

- накладную на внутреннее перемещение ОС, если объект ремонтировался в собственном подразделении;

- запись о произведенном ремонте в инвентарной карточке ОС.

Пример оформления такой записи смотрите в образце к статье «Унифицированная форма № ОС-6 — бланк и образец».

Как списать материалы на ремонт ОС, узнайте в КонсультантПлюс. Авторитетное мнение экспертов К+ смотрите в Готовом решении, получив бесплатный пробный доступ.

Отражение ремонта в бухучете

Учет затрат на ремонт основных средств в БУ различается в зависимости от того, каким способом выполняются ремонтные работы.

При осуществлении их собственными силами (т. е. одним из вспомогательных подразделений) на выполнение таких работ в соответствующем подразделении открывают заказ, на который в течение всего времени, пока идет ремонт, собирают прямые затраты, с ним связанные:

Дт 23 Кт 10, 69, 70.

Если имеет место привлечение для части работ сторонних контрагентов (т. е. смешанный способ ремонта), то к перечню счетов, отражаемых в этой проводке по кредиту, добавится счет 60. При этом может возникнуть и проводка по выделению НДС, если услуги стороннего контрагента облагаются этим налогом:

В общую сумму затрат по заказу на ремонт добавятся также распределяемые по окончании каждого месяца накладные расходы вспомогательного подразделения, выполняющего ремонт:

По завершении ремонта, что будет зафиксировано актом о приемке объекта, затраты, собранные на счете 23 по соответствующему заказу, спишутся на накладные расходы по содержанию того подразделения, в котором используется побывавшее в ремонте ОС:

Дт 25 (26, 44) Кт 23.

Когда ремонт осуществляется только силами стороннего контрагента, затраты по нему в учете появятся лишь на дату подписания акта о приемке объекта из ремонта и сразу будут отнесены на накладные расходы по содержанию того подразделения, в котором используется побывавшее в ремонте ОС, с выделением указанного в документах НДС:

Дт 25 (26, 44) Кт 60;

В проводке по учету завершенных затрат на ремонт для обоих вариантов (собственными или сторонними силами) в перечне счетов, указываемых по дебету, могут присутствовать также счета 23 и 29, если учет накладных расходов на них организован котловым способом или на отдельных субсчетах этих счетов. В прямые затраты расходы по ремонту ОС включить нельзя, поскольку во время ремонта объекты в производстве не участвуют.

Согласно действующим правилам бухучета резерв на ремонт ОС в БУ не создается. Ранее это можно было делать, но с 2011 года такая возможность исключена (приказ Минфина РФ от 24.12.2010 № 186н).

Учет ремонта в налоговом учете

В НУ ведение учета затрат на ремонт основных средств возможно 2 способами (ст. 260 НК РФ):

- Так же, как и в БУ, т. е. путем включения затрат в расходы в периоде завершения ремонта (п. 1).

- Через создание резерва (п. 3). Размер отчислений в него определяется в особом порядке, установленном п. 2 ст. 324 НК РФ. Общая сумма резерва имеет ограничения, но может накапливаться в течение нескольких налоговых периодов. Если резерв создается, то все расходы на ремонт учитывают, относя их на уменьшение этого резерва. И только если его сумма превышена, расходы по ремонту можно учесть непосредственно в затратах.

Подробнее о создании и использовании резерва на ремонт ОС в НУ читайте в материале «Создание резерва на ремонт основных средств (нюансы)».

Решение о создании или несоздании резерва в НУ необходимо закрепить в учетной политике. Если решено его создавать, там же прописывается алгоритм расчета суммы резерва и период, на который он формируется.

Поскольку действующие правила бухучета не предусматривают возможности создания резерва на ремонт ОС, между данными БУ и НУ в части резерва, формируемого для целей НУ, возникнут разницы.

Итоги

Ремонт ОС заключается в осуществлении мероприятий, направленных на поддержание работоспособности основных средств, но он не должен приводить к изменению технических характеристик или назначения ОС. Расходы по ремонту учитывают в затратах в размере фактических сумм по завершении ремонтных работ вне зависимости от того, чьими силами ремонт осуществляется: собственными или привлеченными. Обязательно документальное обоснование необходимости проведения ремонта. В НУ допустимо создание резерва на ремонт, но это приводит к возникновению разниц между БУ и НУ.

Документооборот по списанию материалов на производство СМР

Любая организация, стремящаяся к безошибочному учету, должна построить стройную систему документооборота. В теории это кажется довольно просто, однако на практике компания сталкивается со множеством сложностей, которые возникают не только по вине организации. Например, при создании документооборота по списанию материалов на производство строительно-монтажных работ (СМР). В статье представлены четыре возможные варианта построения системы, даны рекомендации и разъяснены их плюсы и минусы.

П остроение системы документооборота на предприятии зависит от многих факторов. Если мы говорим о документообороте по списанию материалов на производство строительно-монтажных работ (СМР), то он в первую очередь зависит от взаимоотношений с поставщиками материалов (соблюдения ими договорной дисциплины), наличия норм расхода материалов на все виды производимых СМР, оптимальной организации труда на участках производства работ. В зависимости от вышеуказанных факторов возможно несколько вариантов построения документооборота. Рассмотрим их.

Основными задачами построения оптимальной схемы документооборота по списанию материалов на производство строительно-монтажных работ являются:

- обеспечение достоверных данных по приобретению и отпуску материалов;

- контроль за сохранностью материалов на складах и участках производства работ;

- контроль за соблюдением установленных организацией норм расхода материалов на производство строительно-монтажных работ;

- проведение анализа эффективности использования материалов.

С 01.01.2013 формы первичных учетных документов (в том числе по поступлению и отпуску материалов) каждая организация может разрабатывать самостоятельно (ч. 4 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете», далее – Закон № 402-ФЗ). Унифицированные формы первичных учетных документов с этой даты обязательному применению не подлежат.

Теперь обратимся к конкретным вариантам построения документооборота по списанию материалов на производство СМР.

Вариант 1. Потребность в материалах известна с точностью до нескольких дней

Организация ведет СМР на нескольких объектах. На каждый объект разработана детальная проектно-сметная документация. Известна потребность в материалах на производство работ по каждому объекту с точностью до нескольких дней. По заключенным с поставщиками договорам материалы поставляются непосредственно на строительные площадки (участки производства работ) в размере одно-, двух-, трехдневной потребности. Нарушения сроков поставки материалов практически не выявляется.

Поступление материалов от поставщиков непосредственно на участок должно быть оформлено первичным документом, которым материально ответственное лицо покупателя – начальник участка, прораб, мастер, бригадир и пр. – подтверждает количество и качество принятых им материалов. Таким документом может служить один из следующих:

- приходный ордер по форме № М-4 (утвержден постановлением Госкомстата России от 30.10.1997 № 71а «Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты, основных средств и нематериальных активов, материалов, малоценных и быстроизнашивающихся предметов, работ в капитальном строительстве», далее – Постановление № 71а);

- подписанная данным материально ответственным лицом накладная поставщика по форме № М-15 (утвержденной Постановлением № 71а);

- товарная накладная по форме № ТОРГ-12 (утвержденной постановлением Госкомстата России от 25.12.1998 № 132 «Альбом унифицированных форм первичной учетной документации по учету торговых операций») и др.

Также покупатель (строительная организация) или поставщик с 2013 г. имеют право разработать свою форму документа, содержащую все семь обязательных реквизитов первичного документа (ч. 2 ст. 9 Закона № 402-ФЗ).

Операции бухгалтерия подрядчика должна отразить следующими записями:

Материалы в соответствии с договором поставки поступили в количестве, потребном для производства СМР в течение ближайших нескольких дней. Следовательно, они все могут быть списаны на затраты:

По окончании отчетного периода (обычно месяца, хотя никто не может запретить организации проводить эту процедуру ежедекадно или еженедельно) необходимо будет провести инвентаризацию незавершенного производства и материалов на участке. Оформить ее результат можно в виде инвентаризационной описи товарно-материальных ценностей по форме № ИНВ-3 (утвержденной постановлением Госкомстата России от 18.08.1998 № 88 «Об утверждении унифицированных форм первичной учетной документации по учету кассовых операций, по учету результатов инвентаризации») либо документом, разработанным самостоятельно и позволяющим определить действительный остаток материалов, еще не затраченных на производство СМР.

Что же касается неизрасходованных материалов, то здесь бухгалтеру нужно отразить следующую запись:

Имейте в виду, что в ближайшие дни после проведения инвентаризации неизрасходованные материалы все-таки должны быть вложены в производство, поэтому на следующий день после проведения инвентаризации они опять списываются на затраты:

Такая схема учета материалов на производство позволяет упростить ведение учета (кстати, она довольно широко распространена во многих странах и отражена в МСФО – п. 31 Международного стандарта финансовой отчетности (IAS) 11 «Договоры на строительство», введенного в действие на территории РФ приказом Минфина РФ от 25.11.2011 № 160н). Однако при этом основная тяжесть оформления документов перекладывается на плечи инженерно-технических работников строительной организации – производственно-технического отдела, администрации участка. Это нарушает старую, еще советскую традицию, согласно которой все бумаги должна составлять бухгалтерия. Кроме того, соблюдение поставщиками установленных договорами графиков поставок с точностью плюс-минус один-два дня для нас сродни фантастике.

Вариант 2. Потребность в материалах известна с точностью до нескольких недель

Организация ведет СМР на нескольких объектах. На каждый объект разработана детальная проектно-сметная документация. Известна потребность в материалах на производство работ по каждому объекту с точностью до нескольких недель. По заключенным с поставщиками договорам материалы поставляются на центральный склад организации. Участок снабжается материалами в размере, потребном для выполнения работ на три-четыре недели.

Поступление материалов на склад организации (на основании документов, составленных по формам № М-4, М-15, ТОРГ-12, или другого приходного документа) подлежит отражению записями, указанными в ранее рассмотренном варианте 1:

Дебет 10 Кредит 60;

Дебет 19 Кредит 60;

Дебет 68 (субсчет «Расчеты по НДС») Кредит 19.

Передача материалов со склада на участок в количестве, необходимом для выполнения 75–80% планируемого объема строительных работ, оформляется подписанием накладной по форме № М-11 (утвержденной Постановлением № 71а) или самостоятельно разработанным первичным документом.

Переданные на участок материалы в обязательном порядке будут полностью израсходованы на производство СМР в этом же отчетном периоде. Следовательно, передачу материалов на участок в рассматриваемой ситуации можно признать их отпуском в производство и отразить записью Дебет 20 Кредит 10.

Примерно за несколько дней до конца месяца мастер (прораб, бригадир) запрашивает со склада необходимые ему для продолжения работы материалы. Если затребованные материалы укладываются в норму (скажем, на месяц требовалось 100 единиц материала, было выдано 80 единиц и выполнено 80% СМР, необходимо еще 20 единиц), то выполнение работ и расходование материалов идет согласно установленному графику. Ежели производитель работ требует еще 25 или более единиц материала, то производственный отдел начинает интересоваться, почему расход материалов оказался выше нормы.

По окончании отчетного периода (обычно месяца) проводится инвентаризация незавершенного строительства и переданных на участок материалов. Оставшиеся материалы восстанавливаются в учете записью Дебет 10 Кредит 20.

Если в следующем отчетном периоде имеющиеся на участке материалы необходимы для производства работ, то в первый день нового отчетного периода они списываются на затраты записью Дебет 20 Кредит 10.

Вариант 3. Потребность в материалах точно не определена

Организация ведет СМР на нескольких объектах. На каждый объект имеется проектно-сметная документация, но предстоящие объемы работ и потребность в материалах на производство СМР с достаточной степенью точности не определены. Материалы от поставщиков поступают как на центральный склад организации, так и непосредственно на участки производства работ. Четкого графика поставок материалов поставщики обеспечить не могут.

Поступление материалов как на центральный склад, так и непосредственно на строительные площадки, сопровождается приходными документами, оформленными материально ответственными лицами (документы, составленные по формам № М-4, М-15, ТОРГ-12, и др.), и отражается записями:

Дебет 10 Кредит 60;

Дебет 19 Кредит 60 (при наличии счета-фактуры поставщика);

Дебет 68 (субсчет «Расчеты по НДС») Кредит 19.

Передача материалов со склада на участок (или обратно), равно как и передача с одного участка на другой (согласно накладным по форме № М-11 или другим аналогичным документам), оформляется как внутреннее перемещение.

В регистрах бухгалтерского учета внутреннее перемещение материалов подлежит отражению записью Дебет 10 Кредит 10 – по соответствующим субсчетам.

По окончании отчетного периода производители работ (мастера, бригадиры) представляют в организацию два документа – отчет об остатках материалов (часто его еще называют материальным отчетом либо отчетом по форме № М-19, хотя нам не удалось найти нормативно-правового акта, утверждающего такую форму) и отчет о расходе основных материалов в строительстве.

Материальный отчет дает бухгалтерии информацию о движении материалов данного материально ответственного лица (остатках на начало месяца, их поступлении и выбытии, в том числе на производство СМР, остатках на конец месяца). Бухгалтерская служба, получив этот документ (в количественном выражении), расценивает все позиции, получая информацию о движении материалов внутри организации и расходах на производство СМР в стоимостном выражении.

Подтверждением списания материалов на производство СМР должен служить отчет о расходовании материалов. Руководство организации на основании этого отчета должно подтвердить, что списанные материально ответственным лицом на производство строительно-монтажных работ материалы израсходованы согласно установленным нормам и в соответствии с объемом фактически выполненных СМР.

Еще 24.11.1982 ЦСУ СССР (Центральное статистическое управление Союза Советских Социалистических Республик) исх. № 613 утвердило Инструкцию о порядке составления ежемесячного отчета начальника строительного участка (производителя работ) о расходе основных материалов в строительстве в сопоставлении с расходом, определенным по производственным нормам, по форме № М-29 (далее – Инструкция).

Документ этот не является первичным учетным документом, поэтому у организации есть право выбора:

- использовать утвержденную форму отчета;

- разработать форму самостоятельно, взяв за основу официальный документ;

- разработать свою уникальную форму отчета о расходе материалов на производство.

Отчет по форме № М-29 служит основанием для списания материалов на себестоимость СМР и сопоставления фактического расхода материалов на выполненные работы с расходом, определенным по производственным нормам.

Отчет состоит из двух разделов:

- раздел I «Нормативная потребность в материалах и объемы выполненных работ»;

- раздел II «Сопоставление фактического расхода основных материалов с расходом, определенным по производственным нормам».

В разделе I приводятся данные об объемах СМР и нормативной потребности основных строительных материалов. В разделе II производится сопоставление фактического расхода основных материалов с расходом, определенным по производственным нормам.

Перечень основных материалов (конструкций и изделий), по которым показывается расход по нормам, разрабатывается строительной организацией и утверждается ее руководителем.

Данные раздела I о нормативной потребности в материалах заполняются производственно-техническим отделом (ПТО) строительной организации перед началом строительства объекта, данные раздела I о выполненных объемах работ и раздела II о расходе материалов заполняются материально ответственным лицом (прорабом, мастером).

Если в отчетном месяце допущен перерасход материалов, то вместе с отчетом в ПТО должна быть представлена объяснительная записка о причинах перерасхода по установленной форме. Сам же отчет представляется ежемесячно в ПТО и бухгалтерию в установленные руководством организации сроки.

При этом ПТО следует иметь дубликат отчета по форме № М-29 по каждому объекту, куда ежемесячно должны переноситься данные из отчетов прорабов о фактическом расходе основных материалов и расходе, определенном по производственным нормам.

После проверки отчета за соответствующий месяц он утверждается руководителем организации и не позднее чем через 3-4 дня возвращается прорабу для последующего заполнения.

Отчет по форме № М-29 составляется на основании:

- данных о выполненных объемах строительно-монтажных работ в натуральном выражении, взятых из форм первичного учета по капитальному строительству (журнала учета выполненных работ по форме № КС-6а, акта о приемке выполненных работ по форме № КС-2 (обе утверждены постановлением Госкомстата РФ от 11.11.1999 № 100) и др.);

- утвержденных производственных норм расхода материалов на единицу измерения объема конструктивного элемента или вида работ;

- первичных документов по учету материалов (лимитно-заборных карт, товарно-транспортных накладных, требований и т.п.).

Заполняем отчет

Рассмотрим порядок составления документа по форме № М-29, утвержденной Инструкцией.

В разделе I отчета «Нормативная потребность в материалах и объемы выполненных работ» графы 2, 4, 5, 6, 8 заполняются ПТО строительной организации перед началом строительства объекта, а графа 9 – только по переходящим объектам в начале года.

Графа 2 «Наименование видов работ, конструктивных элементов и материалов» заполняется следующим образом. Сначала записывается вид СМР (земляные работы, каменные работы, устройство полов и т.п.), затем – наименование конструктивного элемента с перечнем материалов, необходимых для его выполнения.

В графе 4 «Единица измерения» указываются единицы измерения конструктивного элемента и материалов, необходимых для его выполнения.

В графе 5 «Обоснование производственных норм расхода материалов» записываются номера таблиц, параграфов и сокращенное наименование сборников производственных норм, которые использует в работе данная строительная организация.

В графе 6 «Норма расхода материалов на единицу измерения работ (конструктивного элемента)» на основании соответствующих сборников производственных норм указываются нормы расхода материалов на единицу измерения строительных и монтажных работ.

Графа 8 «Объем работ и нормативная потребность материалов на весь объект» заполняется следующим образом. По каждому виду работ (конструктивному элементу) показывается физический объем строительно-монтажных работ, предусмотренный рабочими чертежами на весь строящийся объект, а по каждому виду материалов – его нормативная потребность (лимит) на соответствующий вид работ (конструктивный элемент), которая исчисляется путем умножения нормы расхода материала (графа 6) на соответствующий объем строительно-монтажных работ (конструктивный элемент), приведенный в графе 8.

Если строительство объекта ведется более одного года, то в графе 9 «В том числе объем фактически выполненных работ на начало отчетного года» по каждому незаконченному виду работ (конструктивному элементу) из общего объема работ на весь строящийся объект (графа  выделяется объем строительно-монтажных работ, фактически выполненный в предыдущие годы.

выделяется объем строительно-монтажных работ, фактически выполненный в предыдущие годы.

Графы с 10 по 21 заполняются производителем работ непосредственно во время строительства объекта. В них отражаются объемы выполненных работ по каждому виду (конструктивному элементу) за соответствующий отчетный месяц и нормативный расход каждого вида материалов, рассчитанный как произведение нормы расхода материалов (графа 6) на объем выполненных работ за месяц.

Как было отмечено выше, данные об объемах фактически выполненных работ определяются на основании журнала учета выполненных работ, составляемого по форме № КС-6а.

После окончания отчетного месяца по каждому виду материалов определяется общий нормативный расход на все работы по производственным нормам и записывается по соответствующим итоговым строкам раздела I, который затем переносится в графы 5, 9 и т.д. раздела II.

При выявлении завышений объемов выполненных работ в форме № М-29 должен быть исправлен объем выполненных работ за тот период, в котором обнаружены завышения и, соответственно, уточнен расход материалов на выполненный объем работ. Ранее списанные на производство работ материалы должны быть отнесены под отчет материально ответственных лиц.

В разделе II отчета «Сопоставление фактического расхода основных материалов с расходом, определенным по производственным нормам» указывается количество материалов, израсходованных за каждый отчетный месяц по производственным нормам, и фактически экономия или перерасход материалов и количество материалов, разрешенных к списанию на себестоимость строительно-монтажных работ.

Если строительство объекта ведется более одного года, то в разделе II в графы «Итого на начало года» переносятся данные из граф «Всего с начала строительства» раздела II отчета за предыдущий год.

Если объект строится первый год, то в отчете по графам «Итого на начало года» ставятся прочерки.

Расход материалов за отчетный месяц, рассчитанный по производственным нормам (для заполнения граф 5, 9, 13 и т.д.), берется из итоговых данных раздела I отчета по соответствующим материалам.

Фактический расход каждого вида материалов за месяц показывается в разделе II отчета по форме № М-29 в целом по объекту на основании первичных расходных документов.

Количество израсходованных материалов, указанных в отчете по форме № М-29, должно соответствовать количеству материалов, приведенных в материальном отчете.

Экономия или перерасход материалов за каждый месяц определяются как разность между фактическим расходом и расходом, рассчитанным по производственным нормам, и записывается в графах 7, 11 и т.д. При этом экономия показывается со знаком минус (–), а перерасход – со знаком плюс (+).

По каждому случаю перерасхода материалов прораб представляет письменное объяснение по установленной форме (приложение № 3 к Инструкции), которое прилагается к отчету.

Отчет по форме № М-29 подтверждается подписью начальника участка (прораба), после чего представляется в ПТО и бухгалтерию строительной организации для проверки.

ПТО проверяет в отчете правильность определения прорабом расхода основных материалов по нормам на выполненный объем работ и объяснение прораба о причинах перерасхода материалов, если перерасход имел место в отчетном периоде, а бухгалтерия – правильность данных о фактическом расходе материалов. Результаты проверки удостоверяются подписями лиц, производящих проверку.

После проверки ПТО и бухгалтерией отчета и объяснительной записки прораба о причинах перерасхода руководитель строительной организации утверждает отчет и указывает (в графах 8, 12 и т.д.) количество материалов, подлежащих списанию на себестоимость СМР.

В случаях, когда количество фактически израсходованных на производство СМР основных материалов меньше количества, исчисленного по нормам, к списанию на себестоимость строительных и монтажных работ утверждается количество фактически израсходованных материалов.

Если количество фактически израсходованных на производство СМР основных материалов больше количества, исчисленного по нормам, и перерасход материалов технически обоснован или вызван производственной необходимостью (например, перерасход металла при вынужденной замене арматуры на большие диаметры из-за отсутствия арматуры необходимых размеров), то на себестоимость строительных и монтажных работ списывается количество материалов, разрешенное руководителем строительной организации к списанию.

Не списывается на себестоимость СМР технически не обоснованный перерасход материалов (например, из-за нарушений трудовой или производственной дисциплины).

Если количество фактически израсходованных на производство СМР основных материалов превышает количество, разрешенное к списанию, то руководитель строительной организации на объяснительной записке прораба о причинах перерасхода указывает, на какие бухгалтерские счета следует отнести стоимость этих материалов: на счет 76 (субсчет «Расчеты по претензиям») или на счет 94 «Недостачи и потери от порчи материальных ценностей», если не принято решение о взыскании с виновных лиц.

На основании решения руководителя, указанного на объяснительной записке прораба, бухгалтерия вносит соответствующие исправления в данные о фактическом расходе материалов в материальном отчете.

Порядок документооборота

- В начале месяца производитель работ (материально ответственное лицо) получает на руки материальный отчет с выведенными остатками (в количественном и стоимостном выражении) материалов на начало месяца.

- В течение месяца (это теоретически, а практически – по окончании) производитель работ отражает движение материалов в своем материальном отчете в количественном выражении и выводит остаток материалов на конец месяца (так же в количественном выражении).

- В установленный руководителем организации срок материально ответственное лицо сдает в ПТО отчет по форме № М-29.

- Утвержденный начальником ПТО отчет по форме № М-29 и материальный отчет сдаются главному инженеру (либо лицу, им уполномоченному).

- Утвержденный главным инженером материальный отчет вместе с приходными и расходными документами, а также отчет по форме № М-29 сдаются в бухгалтерию.

- Бухгалтерия расценивает материальный отчет – определяет стоимостное выражение прихода материалов, их использование и остаток на конец месяца.

- Материальный отчет с остатками материалов на начало нового месяца передается производителю работ.

- Данные из обработанных материальных отчетов переносятся в сводную ведомость по движению материальных ценностей.

Вариант 4. Отсутствует детальная проектно-сметная документация

Организация ведет строительно-монтажные работы на нескольких объектах. Детальной проектно-сметной документации в наличии нет. Разработанных организацией норм расхода материалов на выполнение СМР также не имеется.

Снабжение участков производства работ строительными материалами производится на основании запросов производителей работ.

Тут, кстати, хотелось бы отметить, что если руководство не озабочено контролем за рациональным расходом материалов на производство строительно-монтажных работ, то, по нашему мнению, какой-либо перспективы у такой организации не предвидится.

Источник https://www.klerk.ru/blogs/sbis/515811/

Источник https://nalog-nalog.ru/buhgalterskij_uchet/vedenie_buhgalterskogo_ucheta/osobennosti_ucheta_zatrat_na_remont_osnovnyh_sredstv/

Источник https://delo-press.ru/journals/taxes/prakticheskie-rekomendatsii/39998-dokumentooborot-po-spisaniyu-materialov-na-proizvodstvo-smr/