Банки ужесточают требования к заемщикам. Если в прошлом году ипотеку оформляли заемщики, имеющие кредитный рейтинг в среднем 603 балла, то в настоящий момент средний показатель персонального кредитного рейтинга тех, кому одобряют ипотеку, находится на уровне 793 баллов, рассказали в Национальном бюро кредитных историй (НБКИ).

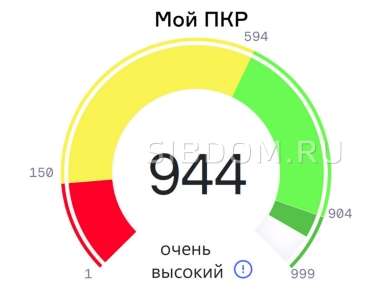

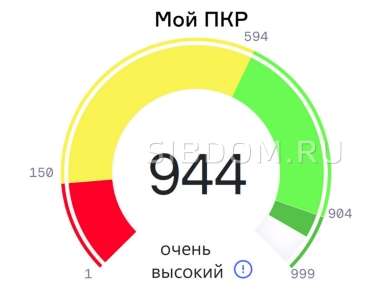

Персональный кредитный рейтинг (ПКР) — оценка, которую присваивает заемщику кредитные бюро. Делается это на основе информации, поступающей от банков, о том, как клиент раньше выплачивал кредиты. ПКР дает возможность заемщику оценить свои шансы на получение ипотеки.

«Персональный кредитный рейтинг (ПКР) показывает уровень кредитоспособности заемщика. Чем выше ПКР, тем больше шансов получить кредит, и тем выгоднее будут его условия. В настоящее время средний ПКР владельца ипотечного кредита находится на уровне 793 баллов, что соответствует высокому уровню кредитоспособности, — рассказал директор по маркетингу Национального бюро кредитных историй (НБКИ) Алексей Волков. — При этом чем выше запрашиваемая сумма кредита, тем более серьезные требования предъявляются к ПКР. Конечно, это не значит, что, скажем, гражданин со средней кредитоспособностью (150 — 593 балла по шкале ПКР) не сможет получить ипотеку. Но шансов на это у него будет несравнимо меньше, чем у заемщика с более высоким уровнем кредитоспособности, да и условия по кредиту окажутся хуже».

По данным исследования, недавно проведенного НБКИ, самые высокие шансы на одобрение ипотеки имеют заемщики с кредитным рейтингом от 904 баллов и выше. При этом кредитный рейтинг рассчитывается в баллах от 1 до 999.

| Диапазон значений ПКР заявителей на получение ипотеки | Уровень кредитоспособности заявителя | Доля одобренных заявок |

|---|---|---|

| 1 — 149 | Низкая | 15,9% |

| 150 — 593 | Средняя | 39,2% |

| 594 — 903 | Высокая | 63,8% |

| 904 — 999 | Очень высокая | 73,1% |

В этом исследовании всем заемщикам, подавшим в банки заявления на получение ипотеки, на дату заявки были рассчитаны значения их ПКР. На следующем этапе специалисты смотрели, заемщики с каким значением ПКР чаще всего получали одобрение.

Как выяснилось:

-

заемщикам с самыми высокими значениями ПКР в диапазоне от 904 до 999 баллов ипотеку одобряли в 73,1% случаев;

-

заемщикам с ПРК от 594 до 903 баллов банки согласовали выдачу ипотеку в 63,8% случаях;

-

у тех, кто имеет ПКР в диапазоне от 150 до 593 баллов, было только 39,2% одобрений по поданным в банк заявкам;

-

что касается граждан с самыми «низкими» значениями ПКР (1 – 149 баллов), то доля одобряемых заявок здесь составила всего 15,9% от общего количества заявок.

«Всем желающим получить ипотеку мы рекомендуем перед подачей заявки в обязательном порядке проверить свои ПКР и кредитную историю, чтобы, так сказать, посмотреть на себя «глазами кредитора» и оценить свои шансы на получение ипотеки. На сайте или в мобильном приложении НБКИ это можно сделать всего за пару минут. Потребуется лишь авторизация через портал Госуслуг. При этом кредитную историю бесплатно можно проверять 2 раза в год, а информация о ПКР предоставляется бесплатно без ограничений», — отметил Алексей Волков.

Статья по теме: Проверка кредитной истории.