В современном мире финансовые потребности индивидуума непредсказуемы и разнообразны. Иногда возникает необходимость в дополнительных ресурсах. Это может быть связано с крупными покупками, неожиданными расходами или желанием реализовать давнюю мечту. В таких случаях люди обращаются за поддержкой к финансовым институтам.

Найти учреждение, готовое предоставить необходимую сумму, может быть непросто. Многие сталкиваются с долгими процедурами проверки и высокими требованиями. Время от времени это становится настоящим испытанием для терпения. Однако существуют места, где процесс оформления проходит гладко и быстро. Это как маяк в тумане для тех, кто стремится к скорейшему решению своих финансовых вопросов.

Важно помнить о рисках и ответственности, которые несет заёмщик, обращаясь за подобной помощью. Рассмотрение всех «за» и «против», а также условий предложения должно стать приоритетом перед принятием окончательного решения. Именно поэтому выбор финансового партнёра требует внимательного изучения информации и осознания всех аспектов будущего сотрудничества.

Сегодня мы погрузимся в разбор опций, которые предлагает рынок для получения желаемой поддержки с минимальными затратами времени и усилий со стороны заемщика. Наш обзор поможет разоблачить мифы и выявить наилучшие возможности для каждого, кто находится в поиске оптимального решения своих финансовых задач.

Особенности кредитования без отказа

В мире финансовых услуг существует особая категория предложений. Они привлекают своей доступностью. Многие стремятся воспользоваться ими. Процесс одобрения проходит быстро. Документы проверяют минимально. Но стоит понимать все нюансы таких сделок. Ведь за возможностью получить финансирование на максимально лояльных условиях часто скрываются дополнительные комиссии и повышенные проценты, что может стать серьезным испытанием для бюджета заемщика.

Ключевые аспекты включают в себя не только скорость получения ресурсов, но и гибкость требований к заемщикам. Это делает предложение привлекательным для широкого круга лиц. Однако, необходимо тщательно изучить все условия перед подписанием договора.

Важно помнить о возможных последствиях за несвоевременный возврат средств. Пени и штрафы могут значительно увеличить общую сумму выплат.

Критерии выбора надежного банка

Исследуйте условия сотрудничества детально. Скрытые комиссии – это то, на что стоит обратить особое внимание. Чем прозрачнее будет политика учреждения, тем лучше для вас. Доступность информации о лицензиях и сертификатах также играет большую роль, поскольку подтверждает законность деятельности финансовой организации и ее открытость перед клиентами.

Преимущества экспресс-кредитования

В современном мире скорость имеет значение. Это касается и финансовых услуг. Рассмотрим основные преимущества экспресс-кредитования, которые делают этот вариант особенно привлекательным для потребителей. Суть заключается в оперативности и минимальных временных затратах.

Мгновенное решение. Вам не придется ждать несколько дней или недель, чтобы узнать о решении. Это значительно экономит время.

Простота оформления. Не нужно собирать кучу документов. Обычно требуется только паспорт и СНИЛС.

Доступность. Получить финансирование можно даже с плохой кредитной историей. Это открывает возможности для широкого круга лиц.

Гибкость условий. Часто можно найти предложение с удобным графиком погашения и процентной ставкой.

Особое внимание заслуживает тот факт, что процесс оформления зачастую происходит онлайн, что позволяет потенциальным заемщикам не выходя из дома получить необходимую сумму на личные нужды или текущие расходы. Такая оперативность и удобство делает экспресс-кредитование выгодным выбором для тех, кто ценит свое время и стремится быстро решить финансовые вопросы без лишних задержек и бюрократических проволочек.

Для получения подробной информации о возможности получить займ без отказа, обратите внимание на специализированные ресурсы, предоставляющие актуальные данные по данной тематике.

Альтернативные способы получения финансирования

В поиске средств для реализации своих планов, многие сталкиваются с необходимостью искать нестандартные пути. Не всегда традиционные методы подходят для каждого. Иногда требуется креативный подход. Разнообразие вариантов поражает. Возможности широки. Они доступны каждому, кто готов искать.

Краудфандинг — это один из интересных вариантов. Люди объединяются ради общей цели. Они вкладывают свои средства в проекты, которые им нравятся. Это может быть что угодно: от стартапа до социальной инициативы.

Микрофинансовые организации (МФО) предлагают другой путь. Здесь можно получить необходимую сумму быстро. Правда, условия иногда бывают довольно жёсткими.

Не стоит забывать о займах у частных лиц. Этот метод требует особой осторожности, но иногда он становится единственным выходом для тех, кто находится в сложной финансовой ситуации.

Существует также возможность получения грантов. Гранты предоставляются на развитие личного бизнеса или социальных проектов и не требуют возврата, что делает их особенно привлекательными для начинающих предпринимателей и активистов.

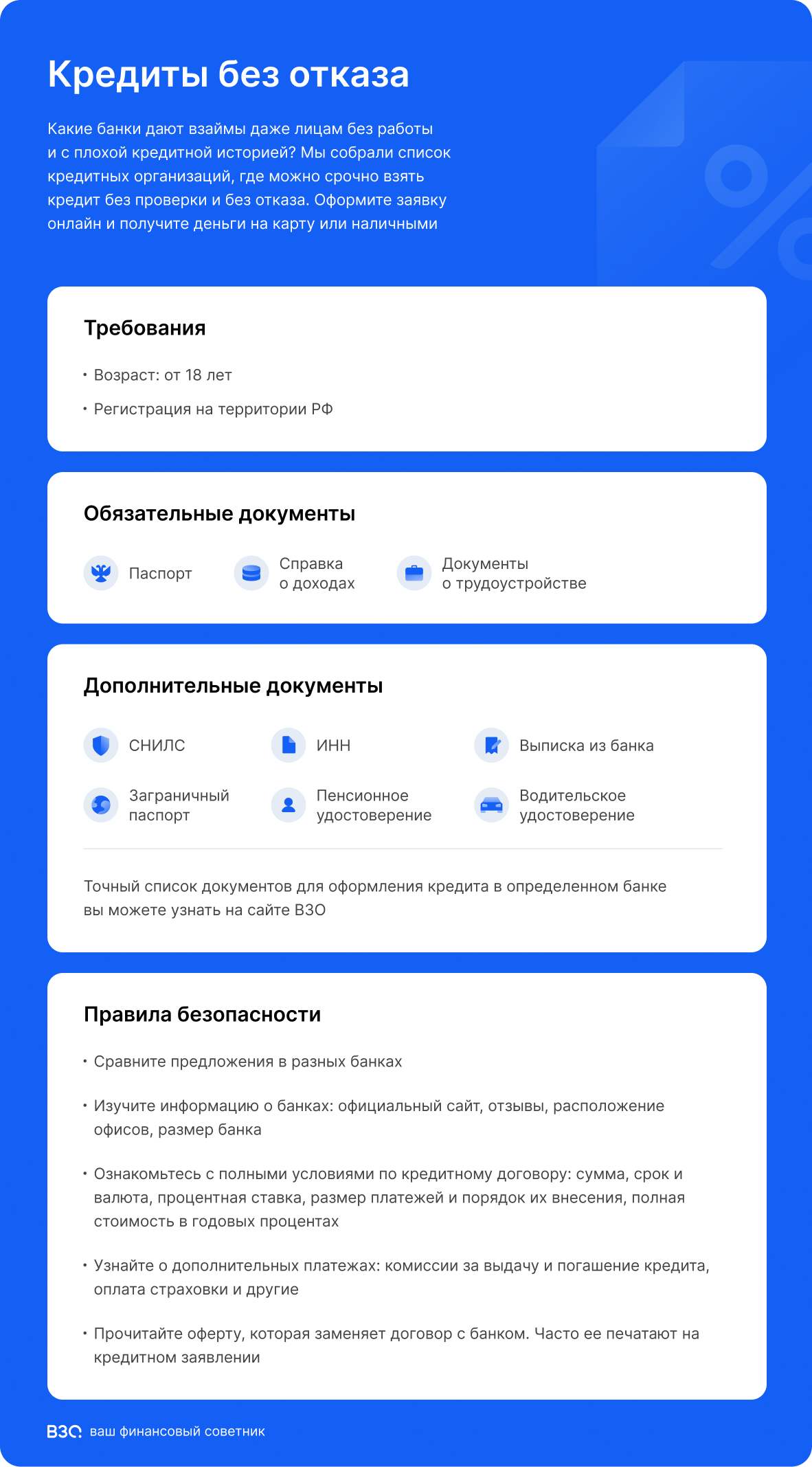

Документы, необходимые для оформления кредита

Получение финансовой поддержки от учреждений требует предоставления определенного пакета бумаг. Этот процесс похож на сборку мозаики: каждый элемент имеет значение. Не стоит недооценивать важность каждой бумаги. Они как ключи к дверям возможностей. Время от времени правила меняются, но основной список остается стабильным.

-

Паспорт гражданина.

-

ИНН.

-

СНИЛС.

-

Справка о доходах.

-

Документы, подтверждающие трудоустройство.

Эти документы являются лишь отправной точкой в процессе обращения за финансовой помощью. В зависимости от специфики запроса и политики учреждения список может расширяться: например, потребуются бумаги, подтверждающие целевое использование средств или залоговое обеспечение. Подготовка к этому этапу требует внимательности и ответственности, так как любая недостача в пакете документов может стать причиной задержек или даже отказа в предоставлении поддержки.

Сравнение условий кредитования в разных банках

Выбор финансового учреждения для получения займа – задача не из легких. Множество предложений на рынке. Условия разнятся. Процентные ставки варьируются. Сроки погашения тоже. Важно учитывать все нюансы, чтобы принять верное решение. При этом, анализируя предложения различных организаций, потенциальный заемщик сталкивается с широким спектром параметров, которые могут значительно повлиять на общую стоимость займа и его условия погашения.

Подводные камни быстрых кредитов

В поисках финансовой поддержки, многие обращаются за срочными займами. Это путь, кажущийся простым и быстрым. Однако не всё так радужно. Существует ряд нюансов, о которых важно помнить. Они могут значительно усложнить жизнь заемщика.

Высокие проценты — первое, с чем сталкиваются многие. Это коротко. И ясно. Процентные ставки зачастую бывают непомерно высокими. Скрытые комиссии — еще одна проблема. Они часто встречаются в договоре мелким шрифтом. Мало кто их замечает до подписания.

Штрафы за просрочку. Они могут быть огромными. И непредвиденными. Зачастую превышают сам заем.

Краткосрочность погашения. Это требует быстрого возврата средств. Что не всегда удобно.

Не менее важным аспектом является влияние на кредитную историю. Несвоевременный возврат долга может серьезно испортить её, что усложнит получение финансирования в будущем на более выгодных условиях.

Способы ускорения процесса одобрения заявки

Подготовьте все документы заранее. Это сэкономит время. Убедитесь в их актуальности и полноте. Чем точнее информация, тем лучше. Ошибки замедляют процесс. Старайтесь быть доступным для связи после подачи заявки.

Один из ключевых моментов — ваша кредитная история. Она должна быть безупречной. Если есть возможность, поправьте её до подачи заявки.

Прозрачность и полнота предоставленной информации значительно повышает шансы на успех. Нередко люди игнорируют важность точности данных, что приводит к задержкам или отказам в последний момент, когда времени на исправление уже нет.

Частые причины отказов и как их избежать

Получение финансовой поддержки от учреждений – процесс, требующий внимания к деталям. Нередко заявители сталкиваются с препятствиями на пути одобрения. Ошибки могут быть разнообразными, но большинство из них поддаётся коррекции. Рассмотрим основные моменты, требующие вашего внимания.

-

Недостаточный доход. Это основание для сомнений в вашей платёжеспособности.

-

Плохая кредитная история. Показывает ваше отношение к финансовым обязательствам.

-

Ошибки в документах. Даже мелкая ошибка может стать причиной отказа.

-

Частые обращения за финансированием. Создаёт впечатление финансовой нестабильности.

Важно не только исправить текущие ошибки, но и стратегически подходить к улучшению своего финансового положения. Регулярное обновление информации о доходах, работа над улучшением кредитной истории и точность при заполнении заявлений помогут значительно повысить шансы на успех.

-

Убедитесь в точности предоставляемых данных.

-

Используйте услуги консультаций по улучшению кредитной истории.

-

Подавайте заявления с разумными временными интервалами.

Рекомендации по улучшению шансов на одобрение

В мире финансовых услуг важно понимать, как повысить свои возможности для успешного получения финансирования. Это не всегда просто. Но есть способы. Они требуют внимания и терпения. Ваша подготовка играет ключевую роль. Не стоит спешить с заявлением. Лучше всего тщательно изучить все условия предложений.

Поддерживайте положительную кредитную историю. Это основа вашего финансового досье. Чистая история говорит о вашей надежности как заемщика. Платите по счетам вовремя, избегайте просрочек.

Проверьте свои доходы и расходы. Убедитесь, что ваш финансовый баланс позволяет брать на себя новые обязательства. Это демонстрирует вашу способность к погашению без задержек.

Улучшите свой доход. Дополнительный заработок может значительно повысить ваши шансы на успех. Это доказывает вашу финансовую устойчивость и серьезность намерений.

Избегайте частых заявлений на получение финансирования в короткий период времени. Каждое обращение отражается в вашей кредитной истории, создавая впечатление нестабильности ваших финансовых запросов, что может вызвать сомнения у потенциальных кредиторов относительно вашей платежеспособности.

Соблюдение этих рекомендаций не гарантирует стопроцентное одобрение, но значительно повышает вероятность положительного результата при оценке вашего запроса на получение финансирования. Важно помнить, что каждый случай индивидуален и требует индивидуального подхода для достижения желаемого результата.

Обзор программ лояльности для заемщиков

Программы лояльности предлагают разнообразные бонусы и привилегии для постоянных клиентов, включая снижение процентных ставок, кешбэк по операциям или даже отмену комиссий за обслуживание счета и проведение операций.

Особое внимание заслуживают услуги, направленные на упрощение финансовой жизни заемщиков. Например, возможность досрочного погашения без штрафных санкций или автоматическое начисление бонусов за своевременное исполнение обязательств перед учреждением.

Интересным является тот факт, что некоторые организации предлагают индивидуальные программы лояльности, основанные на анализе поведения клиента и его потребностей — это позволяет создать предложение, которое будет максимально соответствовать ожиданиям и финансовому положению конкретного лица.